九月六号几点调整油价的_九月六日油价调整

行情回顾

昨日国际现货黄金收盘价1255.20美元/盎司,较前一交易日收盘价1268.58美元/盎司下跌13.38美元/盎司。盘中最低1251.30元/盎司,盘中最高1271.72美元/盎司。日线收报带上下引线的中阴线。美元指数强势上攻、俄乌危机缓解和原油偏弱纷纷对黄金走势不利。继上周非农消息之后,多头未能成功逆转,空头再下一城。技术图弱势格局不变。

驱动因素分析

1.机构持仓方面:全球最大黄金基金ETF?SPRD持仓较昨日减持2.99吨,持仓量降至7.09吨。机构持仓量再次回落800吨水位下方。

2.国际原油方面:

因美国就业数据不佳恶化需求前景,国际原油期货价格再度走低,本周率高收跌超过2%,因令人失望的美国就业数据使全球最大经济体的成长力道受到质疑。美国劳工部周五公布的数据显示,8月非农就业岗位增加14.2万个,为八个月最少,预估为增加22.5万个;8月失业率为6.1%,符合预估,平均时薪较前月增长0.2%,也同预估一致。此前一段时间,美国经济成长加速的状况,似乎与中国和欧洲成长放缓的局面形成对照,但就业报告却给这一观点泼了一盆冷水,这使得全球原油需求前景更趋惨淡。布伦特10月原油期货下跌1.01美元,收报每桶100.82美元,盘中一度跌至100.35美元。美国NYMEX原油期货回落1.16美元,收报每桶93.29美元。本周,布伦特原油期货连跌第三周,美国原油期货则在过去七周中第六周下跌。乌克兰与亲俄叛军周五达成停火协议,这是向缓和冲突迈出的第一步。但对乌克兰的停火协议表示怀疑,称协议必须执行下去,才能解除对俄罗斯的制裁。他的讲话发表后,油价扩大跌幅。美国就业数据公布对美元指数略有打压,但总体影响有限。美元走强将压制对石油的需求,因美元走强将增加持有其他货币的投资者购买美元计价商品的成本。

3.乌克兰局势方面:停火≠局势彻底缓解,欧盟敲定对俄新制裁。欧盟外交官已一致通过最新一轮制裁方案,定于下周一(9月8日)交由成员国批准,并于周二(9月9日)公布。欧洲官员透露,最新制裁方案在上述达成停火几小时后确定,其条款包括:禁止一些俄罗斯国有的国防与能源企业在欧盟市场募资;将有关俄罗斯企业在欧盟发债的最高期限由90天缩短为30天;禁止欧洲银行向受制裁的俄罗斯企业提供银团;扩大对石油行业技术的限制范围以及增加出口军民两用产品的限制;增加冻结在欧洲资产的个人和企业。

在欧洲外交官达成上述最新制裁案后,欧洲理事会范龙佩发表声明称,“新制裁将加大已生效制裁措施的威力。它也会强化欧盟制裁的原则,这类制裁旨在改变俄罗斯在乌克兰行动方针。”此前,乌克兰冲突双方已签署停火协议。

技术面简析?

周线方面:目前蜡烛图已经运行至周线布林带下轨,周线布林带三线收窄,下轨略微向下打开。灵动指标和MACD双双死叉继续发散。伴随周线三角形整理格局告破之后,金价一路下行并收于三角形区间下方,笔者依据“伽利图形”得出金价下破三角形整理区间之后,周线跌势二次开启,理论下跌目标位1193一线。与年初金价的起涨点1182相差仅仅11美元。

附图如下:

日线方面:日线整体保持布林带中下轨运行态势,昨日日线再度收阴并破低,终结了上周五日线反弹格局。日线长短周期均线呈现空头排列,缠绕下行,日线强压力位也即大阴起跌口1287一线。灵动指标于超卖区20附近反复争夺,附图指标MACD于0轴下方二次死叉继续发散,结合通道指标,目前日线下行通道保持完好,参考下图。

4小时方面:超跌之后的反弹指标修复,关注其力度即可。整体弱势格局不变。

总结:今日看好反弹,但大趋势仍是弱势,空间不大。

我以前也怕受美国股市的拖累.但是想明白了,因为游资不会回家睡觉,美国欧洲日本坏了,只有去中国哪.

最近,偶美国股市,涨跌没有明显趋势,估计中国股市会有开门红.

万维专稿:股票价格还会下跌

:财富杂志的文章说,现在的股市经常会有上上下下几百点的日子,油价接近每桶一百美元,美元下跌,媒体每天都有人在说经济衰退已经来了,在这样的日子里,股市其实给投资者提供了很好的机会,如果你有足够的耐心的话。

但是,现在是不是最好的买进股票的时机,还有待观察。

文章说,投资者不必被每天媒体的标题吓倒,回顾一下历史,这种日子我们以前也不是没有经历过,比如1987年十月的大跌,90年代初的S&L危机,&98年的亚洲金融危机,2000年的科技泡沫。这些起伏既是可预知的-因为股市总是有起伏的;又是不可预知的-因为你没法知道到底什么时候会发生。但是,有一点必须承认的是,正因为股市的大起大落才会使投资者的长期回报比较高。一位金融顾问说,投资者应该感谢股市大跌,如果没有跌的话,股票的回报就会象债券一样沉闷。大跌给投资者提供买进便宜股票的机会。((.creaders.net 记者专稿 转载请注明出处)

话虽这样说,投资者在大跌时买股票是需要勇气的,特别是目前。现在的股市不是八十年代,不再是投资者的乐园,当时各种股票都显得很便宜。而现在,不是各个行业的股票都值得买。比如说,投资者可以考虑那些已经跌了很多,行业已经经历了衰退的股票,如红利很好的银行股和药业股。除此之外,投资者手头最好要留一些现金等那些仍然比较贵的股票下跌时好买进,比如现在不少科技股仍然比较贵。

华尔街人士说目前最大的危险是经济衰退,但是如果说美国经济会发生严重衰退是言过其实了。虽然就业市场的数字不好,但在上两次经济衰退中失业的上升率都达到25%,这次远远没有那么严重。有些经济学家说目前其实还没有真正显示经济衰退的信号。(.creaders.net 记者专稿 转载请注明出处)

已知的是美国大众消费减弱,房价下跌,借款越来越难-包括买车以及小企业。如果美国会真的发生衰退的话,那么也应该只是在今年上半年,而且不会很严重,也不会为时很久。自从去年九月以来,联邦储备已经减息数次,目前利率在3%。通常减息刺激个人和企业消费要六到九个月才会体现出来,也就是说到了今年年中经济会有起色。而且,很多人都预测联邦储备还会进一步减息,通过这些措施,美国经济在下半年应该恢复到3%-3.5%的上涨率。

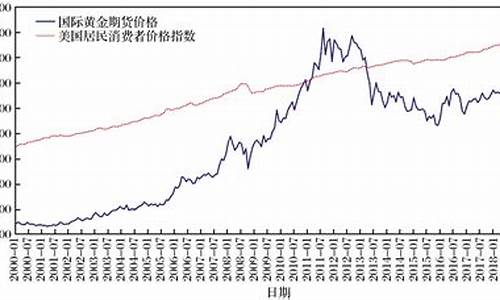

经济学家们担心低利率政策会蕴酿一个更大的危机,就是通货膨胀。从历史经验看,高油价,高食品价格,高金属价格,低利率都是通货膨胀的必备条件。Carnegie Mellon的经济学家Allan Meltzer指出:真正的危险可能会是在2009到2010年发生,到时候联邦储备将不得不迅速加息以控制通货膨胀。

虽然经济前景还不明朗,有一点可以看到的现实是:目前不少股票价格仍算贵的。虽然华尔街的分析师不停地说现在股价多么便宜,事实并非如此。他们所说的股价和利润的比值,现在看看确实是不高,但是大家必须记住现在公司的业绩是要走一段下坡路的,而不是在上升的过程中;也就是说我们所看到的低比率并不真实。根据耶鲁大学的一位经济学家的统计,现在标准普尔五百指数里的公司的股价/利润比值实际上是在24.5,而长期以来的历史平均比值应该只是15,所以说现在股价仍然较贵。((

做为投资者,在今天这种股市中要保持冷静,首先大家必须认识到整个股市仍然处于高点,下跌的空间还有很多;其次,你必须均衡投资,将通货膨胀的因素考虑进去;第三,手头一定要有一些现金,以便在大跌时进货。

声明:本站所有文章资源内容,如无特殊说明或标注,均为采集网络资源。如若本站内容侵犯了原著者的合法权益,可联系本站删除。